Ungleichgewichte und die Finanzkrise – Teil 10: Deregulierung, Kreditvergabe und Inflation

Jan 2017

“Das volkswirtschaftliche Kreislaufsystem funktioniert nicht mehr, weil lokale und globale Ungleichgewichte einen Zirkulationsstau verursachen.”

Im letzten Teil unserer Beitragsserie fragen wir, welche Auswirkungen die Deregulierungen der letzten Jahrzehnte auf die Enwicklung der Preise und Löhne und diese auf die Unternehmensgewinne hatten.

1. Volkswirtschaftliche Theorien und Realität

Die Situation der Haushalte und Unternehmen

2. Ungleichheit und Sparschwemme der Haushalte

3. Sparschwemme der Unternehmen

4. Ungleichheit und Schulden

5. Sparschwemme und Handelsbilanzen

Die Rolle der Zentralbanken

6. Sparschwemme, billige Kredite und Vermögenspreise

7. Quantitative Easing (QE) und das Bankensystem

8. Zentralbank-Reserven und Geldschöpfung

Die Rolle des Staates

9. Die Auswirkungen von Staatsschulden

10. Deregulierung, Kreditvergabe und Inflation

Kernaussagen:

- Die Deregulierung des Banken- und Finanzsystems seit den 1970er-Jahren hat zu einer übermäßigen Ausweitung der Kreditvergabe geführt

- Diese Kreditvergabe hat auch die Güter- und Vermögenspreisinflation angeheizt

- Der Unterschied zwischen Verbraucher- und Lohnpreisen erklärt die hohen Unternehmensgewinne

- Die angebotsorientierte Wirtschaftspolitik hat die Lohnpreisinflation geschwächt und so zu einer systemischen Nachfrageschwäche beigetragen

Wie wir im achten Teil dieser Beitragsserie gezeigt haben, wird die Kreditvergabe und Geldschöpfung weitgehend durch die Höhe des Eigenkapitals und die Zusammensetzung der Bilanz von Geschäftsbanken bestimmt. Diese Größen werden maßgeblich von den Regulierern – den Staaten und deren supranationalen Institutionen (Bank für Internationalen Zahlungsausgleich, BIS etc.) – festgelegt. Die Wechsel der Regulierungsregime, die wir in den letzten Jahrzehnten mehrfach erlebten, hatten bedeutende Auswirkungen auf die Eigenkapitalanforderungen der Geschäftsbanken und die Zusammensetzung ihrer Bilanz.

Ein Beispiel für einen solchen Regimewechsel ist die Aufhebung des Glass-Steagal Acts in den 1990er-Jahren. Im US-Banking Act von 1935 wurde die Trennung von Geschäfts- und Investmentbanken (Glass-Steagal Act) zementiert und war sogar ein Kompromiss. Denn die viel radikalere Reformidee für das gesamte Geldsystem („Chicago Plan“), die das Geldschöpfungspotential der Geschäftsbanken weitgehend abgeschafft hätte, wurde damals von der Bankenlobby verhindert. Mit der Aufhebung der Trennung von Investment- und Geschäftsbanken durch US-Präsident Bill Clinton – und den bereits unter US-Präsident Ronald Reagan umgesetzten Deregulierungsmaßnahmen – wurden die Verhältnisse wiederhergestellt, die bereits in den 1920er-Jahren zu einer exzessiven Kreditvergabe und letztendlich zur großen Depression führten.

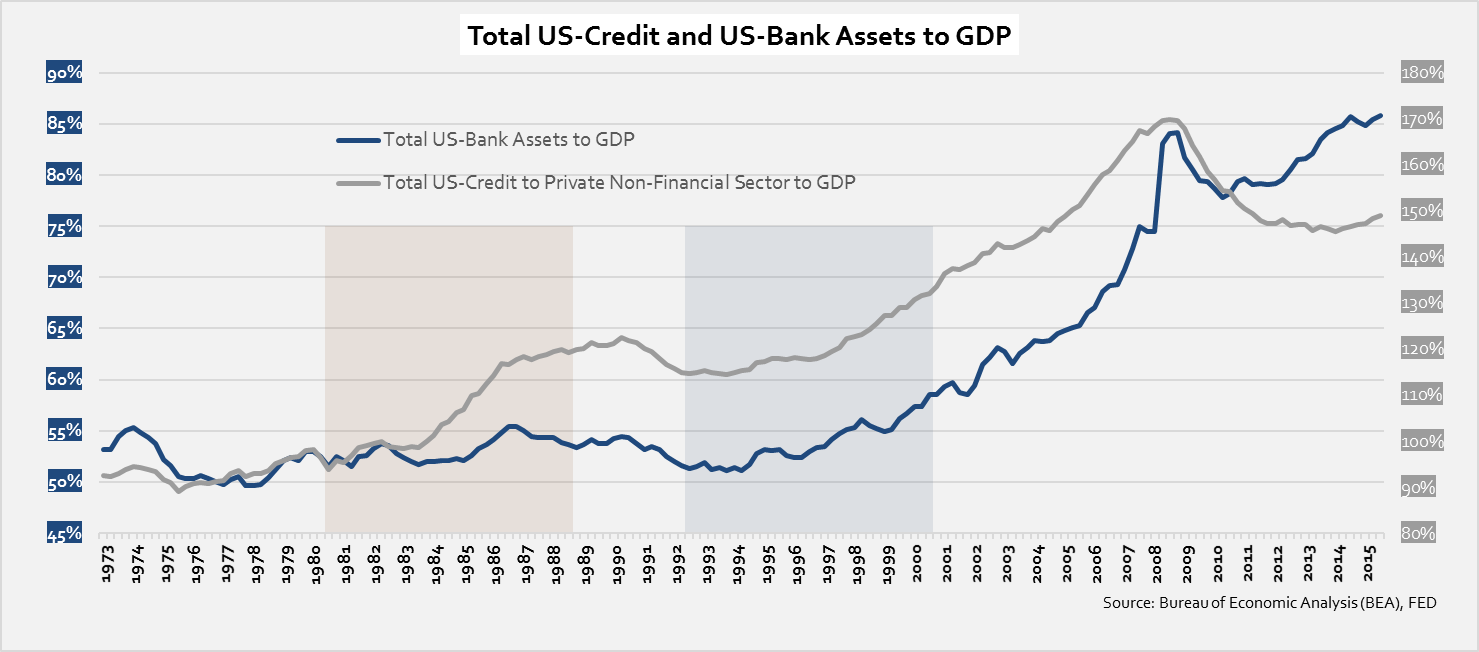

Die Folge war zum einen die Verlagerung der Kreditvergabe weg von traditionellen Geschäftsbanken unter Reagan – seine Amtszeit unten rot dargestellt. Und zum anderen eine Verlängerung der Geschäftsbankbilanzen unter Clinton – seine Amtszeit unten blau dargestellt:

Doch die Deregulierung war nicht nur auf die USA beschränkt. Auch andere, vor allem westliche Länder und Institutionen, folgten hier dem marktliberalen Zeitgeist. Für das elastische Geldsystem, die exzessive Ausweitung und Volatilität der Kreditvergabe, die Profitexplosion des Finanzsektors und die daraus resultierenden Krisen sind also nicht nur die Geschäftsbanken selbst, sondern vor allem auch die Staaten und deren Regierungen verantwortlich. Sie haben schließlich erst das krisenanfällige Umfeld geschaffen.

Kreditvergabe und Inflation

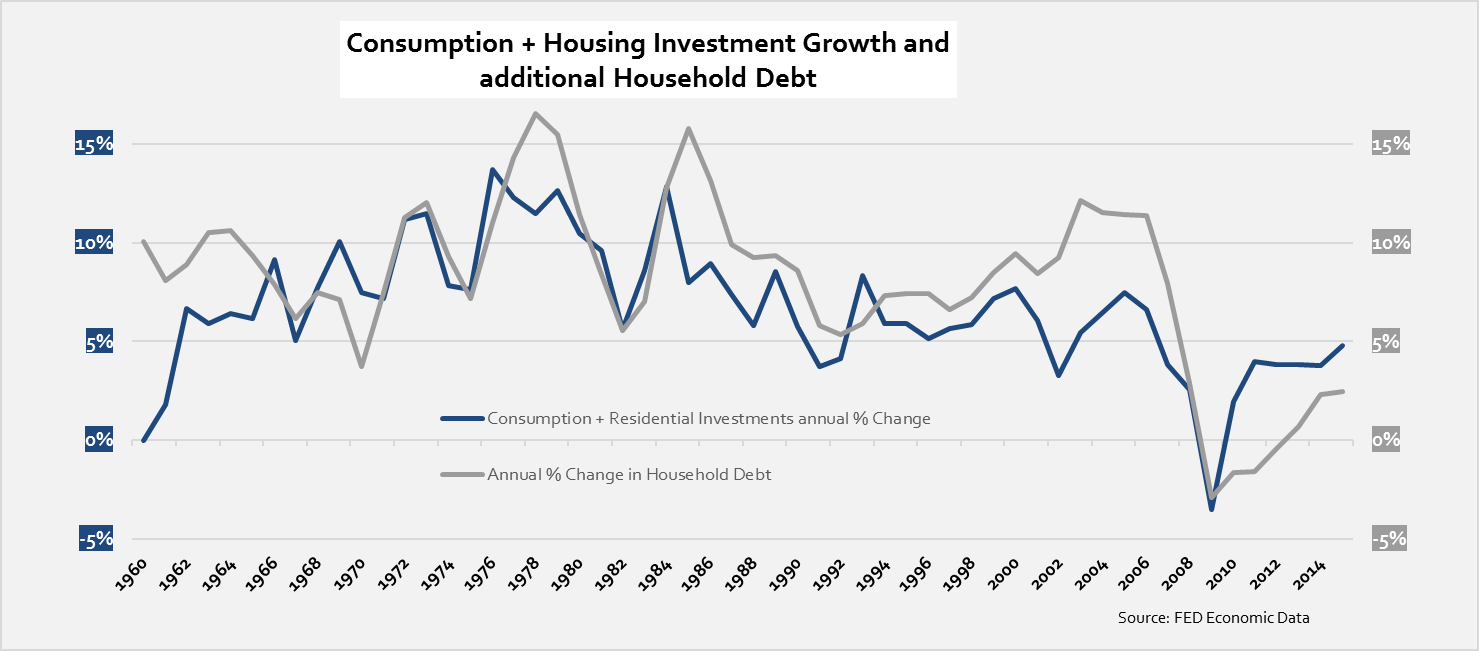

Die Kreditvergabe kann, wie wir im vierten Teil dieser Beitragsserie gezeigt haben, zusätzliche Kaufkraft erzeugen. Hier noch einmal die entsprechende Grafik:

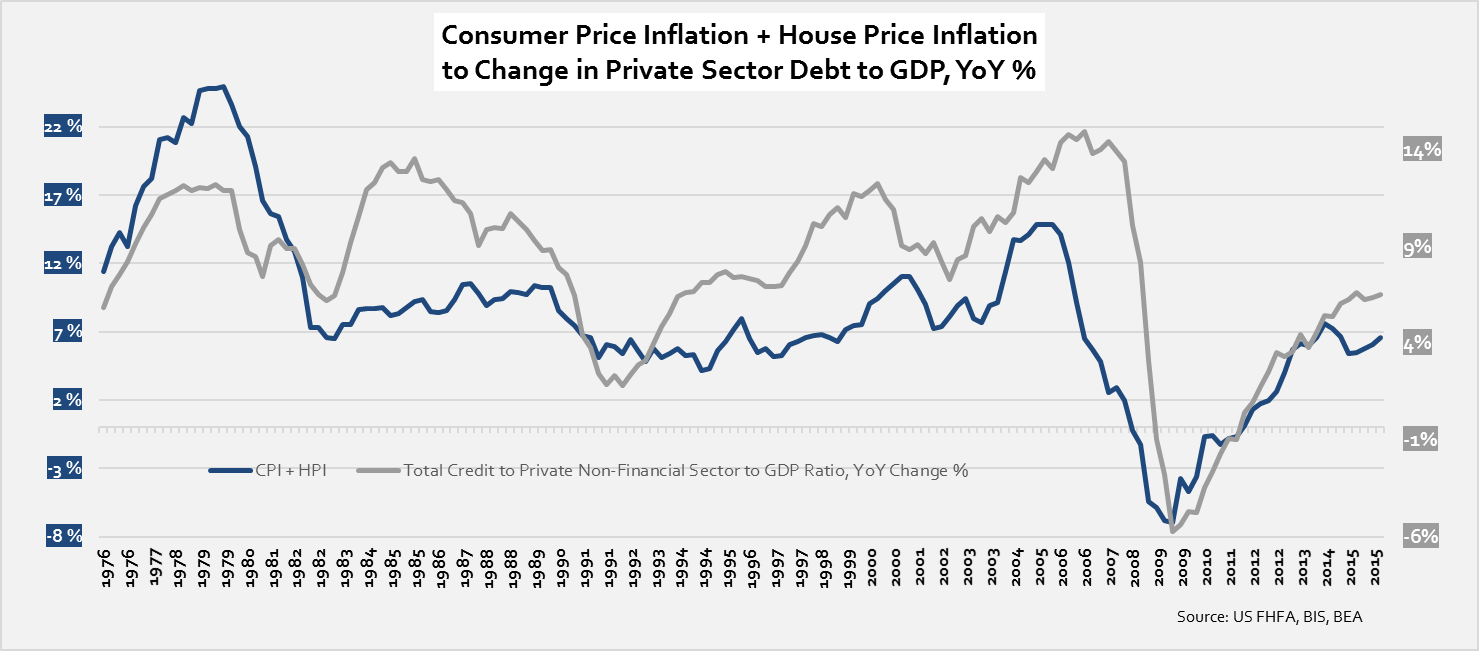

Entfaltet die Kreditvergabe darüber hinaus noch das Potential, die Preise von Vermögen und Gütern ansteigen zu lassen? Um diese Frage zu beantworten, dürfen wir nicht nur die Güterpreise berücksichtigen, sondern müssen auch auf die Vermögenspreise schauen. Denn Kredite können sowohl zum Kauf von Vermögenswerten als auch zum Kauf von Konsumgütern verwendet werden. In unserer Darstellung haben wir uns für den US-Verbraucherpreisindex, den Consumer Price Index oder CPI, und den All-Transactions House Price Index, HPI, als Repräsentanten von Güter- und Vermögenspreisen entschieden. Beide fassen wir zu einem aggregierten Index zusammen und vergleichen ihn mit der zusätzlichen Kreditaufnahme des privaten Sektors:

Da im Verbraucherpreisindex CPI nur ein Warenkorb ganz bestimmter Güter berücksichtigt wird und auch der Hauspreisindex HPI nur Immobilienvermögen abdeckt, kann der aggregierte Index nicht alle Güter- und Vermögenspreisentwicklungen aufdecken. Nichtsdestotrotz wird aus der obigen Grafik und einem statistischen Test deutlich, dass es einen signifikanten Zusammenhang von Kreditausweitung und Preisinflation gibt. Die zusätzliche Kreditvergabe der Geschäftsbanken kann also nicht nur die Kaufkraft in einer Volkswirtschaft steigern, sondern darüber hinaus auch die Preisinflation stimulieren. Hier hatte US-Ökonom Milton Friedman also recht, als er behauptete, dass eine Ausweitung der Geldmenge – die in unserem Geldsystem ja hauptsächlich durch Kreditvergabe der Geschäftsbanken entsteht – langfristig zu einer Erhöhung der Güterpreise führt.

Produktivität, Geldsystem und Unternehmensgewinne

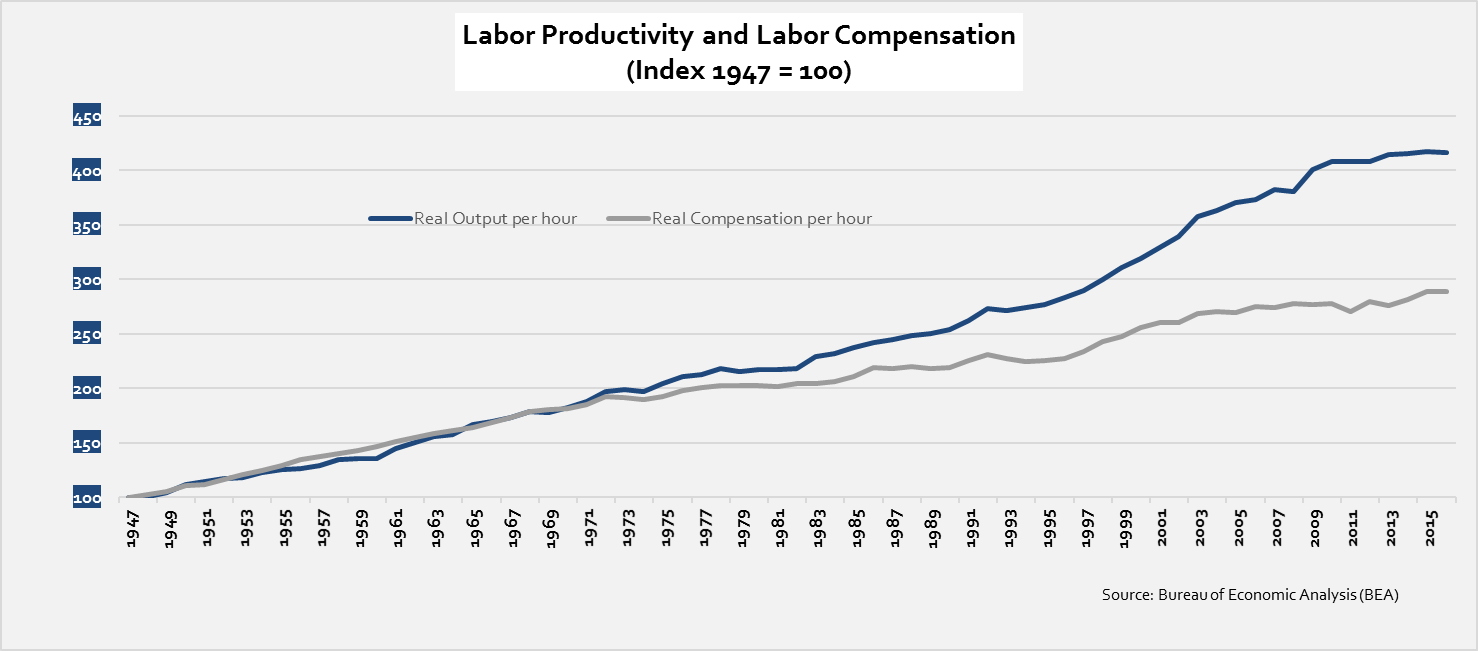

Kommen wir nun zu einem zentralen Punkt unserer Analyse. Im zweiten Teil dieser Beitragsserie haben wir gezeigt:

- Die Löhne und Gehälter von Arbeitern und Angestellten lagen über einen langen Zeitraum deutlich unter dem, was ihnen aufgrund ihrer Arbeitsproduktivität als Anteil an der Wirtschaftsleistung eigentlich „zugestanden hätte“

- Der Zugewinn an Produktivität floss also überproportional an die Kapitaleigentümer

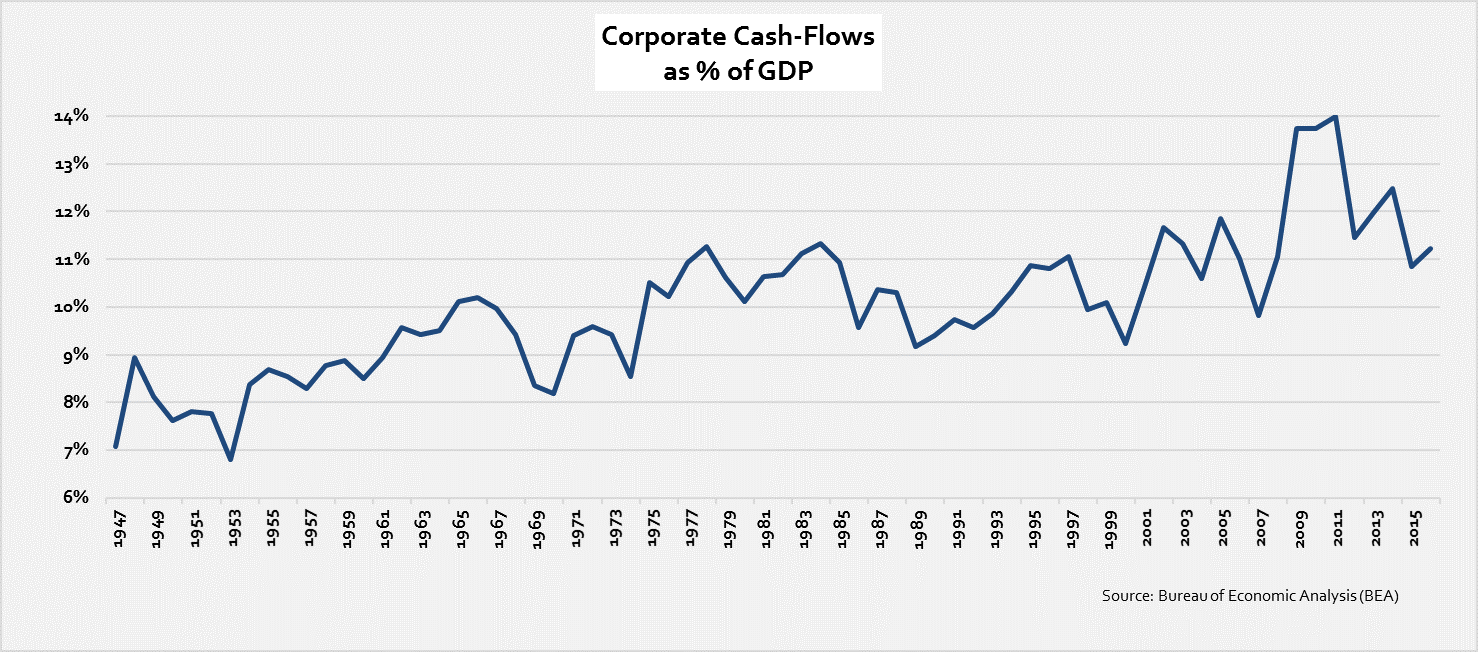

- Dies war ein wichtiger Grund dafür, dass die Unternehmensgewinne auch relativ zur Wirtschaftsleistung so stark angestiegen sind

Zur Verdeutlichung noch einmal die dazugehörenden Grafiken:

Wir wollen uns den zweiten Chart etwas genauer anschauen und stellen folgende Frage:

Warum stieg die Arbeitsproduktivität (Real Output per hour) stärker als die realen Löhne (Real Compensation per hour)? Oder anders gefragt: Durch welche Variablen erklärt sich der Unterschied von realer Wirtschaftsleistung (Real Output) zu den realen Löhnen (Real Compensation) pro Arbeitsstunde? Wenn wir wissen, wie sich der Unterschied zwischen diesen beiden Variablen erklärt, wissen wir auch, warum der Lohnanteil an der Wirtschaftsleistung stetig gefallen und die Unternehmensgewinne relativ zur Wirtschaftsleistung stetig angestiegen sind.

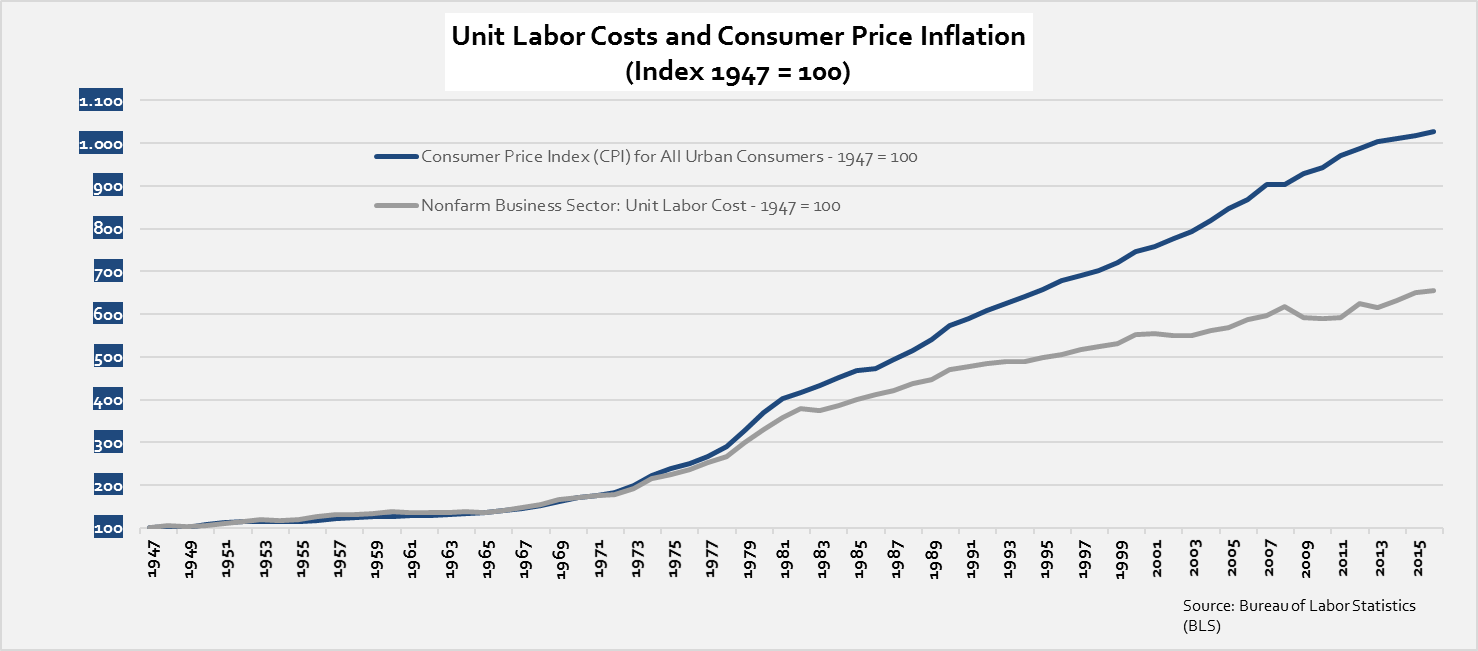

Zwischen beiden Variablen gibt es eine Verbindung: Die Lohnstückkosten (Unit Labor Costs). Nach dem US-Bureau of Labor Statistics werden die von dieser Behörde berechneten US-Lohnstückkosten – die wir gleich zeigen werden – wie folgt definiert:

Unit Labor Costs = Nominal Compensation per hour / Real Output per hour

Der Terminus “per hour” bezieht sich auf die geleisteten Arbeitsstunden. Der Terminus „Real Output“ bezieht sich auf das nominale Bruttoinlandsprodukt (Nominal GDP) bereinigt um die Preisinflation, in diesem Fall einem GDP-Deflator. Die realen Löhne (Real Compensation per hour) berechnen sich als nominale Löhne bereinigt um die Preisinflation, in diesem Falle dem Consumer Price Index (CPI). Berechnet man nun die Differenz zwischen der Produktivität (Real Output per hour) und den realen Löhnen (Real Compensation per hour), indem man die Definition der Lohnstückkosten nach der Produktivität auflöst und davon die realen Löhne abzieht, erhält man folgende Formel für diese Differenz:

Differenz = Real Output per hour – Real Compensation per hour

Differenz = (Nominal Compensation per hour / Unit Labor Costs) – (Nominal Compensation per hour / (1+CPI)

Daraus folgt, dass die Differenz von realer Wirtschaftsleistung und realen Löhnen eine Funktion von drei Variablen ist:

- Nominale Vergütung pro Arbeitsstunde – Nominal Compensation per hour

- Lohnstückkosten – Unit Labor Costs

- Verbraucherpreise – Consumer Price Index oder CPI

Je höher die Verbraucherpreisinflation (CPI) ist, umso höher ist die Differenz. Je höher die Lohnstückkosten (Unit Labor Costs) sind, umso niedriger ist die Differenz. Die nominale Vergütung pro Arbeitsstunde (Nominal Compensation per hour) hat eine deutlich geringere Bedeutung, da sie auf beiden Seiten der Subtraktionsformel vorkommt. Schauen wir nun also auf die Entwicklung der zwei wesentlichen Variablen, die diese Differenz erklären – die Verbraucherpreisinflation und die Lohnstückkosten:

Auf den ersten Blick fällt auf, dass diese Grafik unserer zu erklärenden Grafik von oben, in der die Arbeitsproduktivität und die realen Löhne dargestellt werden, sehr stark ähnelt. Wie aus der Grafik zu sehen ist, hat sich die Verbraucherpreisinflation (CPI) bis Anfang der 1970er-Jahre in Tandem mit den Lohnstückkosten entwickelt. In den 1970er-Jahren stieg die Verbraucherpreisinflation leicht stärker, ab den 1980er-Jahren aber dramatisch stärker als die Lohnstückkosten. Die Entwicklung der Lohnstückkosten wird im Allgemeinen auch als Lohnpreisinflation bezeichnet. Der Unterschied zwischen Arbeitsproduktivität (Real Output per hour) und realen Löhnen (Real Compensation per hour) erklärt sich also hauptsächlich durch die unterschiedliche Entwicklung der Verbraucherpreise und der Lohnpreise.

Nach der neoklassischen Theorie ließe sich der relativ geringere Anstieg der Lohnpreise – also den Lohnstückkosten – zwar auf eine abnehmende Grenzproduktivität des Faktors Arbeit und eine ansteigende Grenzproduktivität des Faktors Kapital zurückführen. Oder salopp ausgedrückt: Pro Arbeitsstunde wäre aufgrund des technologischen Fortschritts mehr Menge produziert worden; oder bei gleichbleibender Menge wären weniger Arbeitskräfte notwendig geworden. Bei einem relativ ansteigenden Produktionsvolumen – also einer Ausweitung des Güterangebots – hätten die Verbraucherpreise dann aber niemals so stark ansteigen dürfen wie sie in Wirklichkeit angestiegen sind.

Unter den Keynesianern würde sich wahrscheinlich Hyman Minski zu diesem Phänomen äußern und Michal Kalecki zitieren. Demnach wären die Konsumentenpreise infolge eines Investitionsbooms gestiegen. Arbeiter der Investitionsgüterindustrie wollen „gefüttert“ werden. Da sie aber eben keine Konsum-, sondern Investitionsgüter herstellen, würde ihre angestiegene Nachfrage nach Konsumgütern Druck auf die Konsumentenpreise, also auf die Verbraucherpreise, ausüben. Da sich die Schere zwischen Verbraucherpreisen und Lohnpreisen stetig weiter öffnete, hätte demnach seit Anfang der 1970er-Jahre bis heute ein nahezu ununterbrochener Investitionsboom einsetzen müssen. Nur: Dies war nicht der Fall.

Fazit: Der Unterschied zwischen Arbeitsproduktivität (Real Output per hour) und den realen Löhnen (Real Compensation per hour) erklärt sich also weniger durch einen Mengeneffekt als vielmehr durch einen Preiseffekt. Nicht die Mehrproduktion von Gütern durch Technologiefortschritte, sondern die unterschiedliche Entwicklung von Verbraucher- und Lohnpreisen ist für deren Differenz verantwortlich.

Um Missverständnisse zu vermeiden: In absoluten Zahlen ausgedrückt ging die Verbraucherpreisinflation (CPI) seit den 1980er-Jahren kontinuierlich zurück. Sie lag aber stetig über der Lohnpreisinflation und nur auf diesen relativen Unterschied kommt es hier an.

Für den dauerhaft stärkeren Anstieg der Verbraucherpreise – oder CPI – kommen aus unserer Sicht im Wesentlichen nur drei Variablen als treibende Kraft in Frage:

- Die Monopolisierung der Angebotsseite

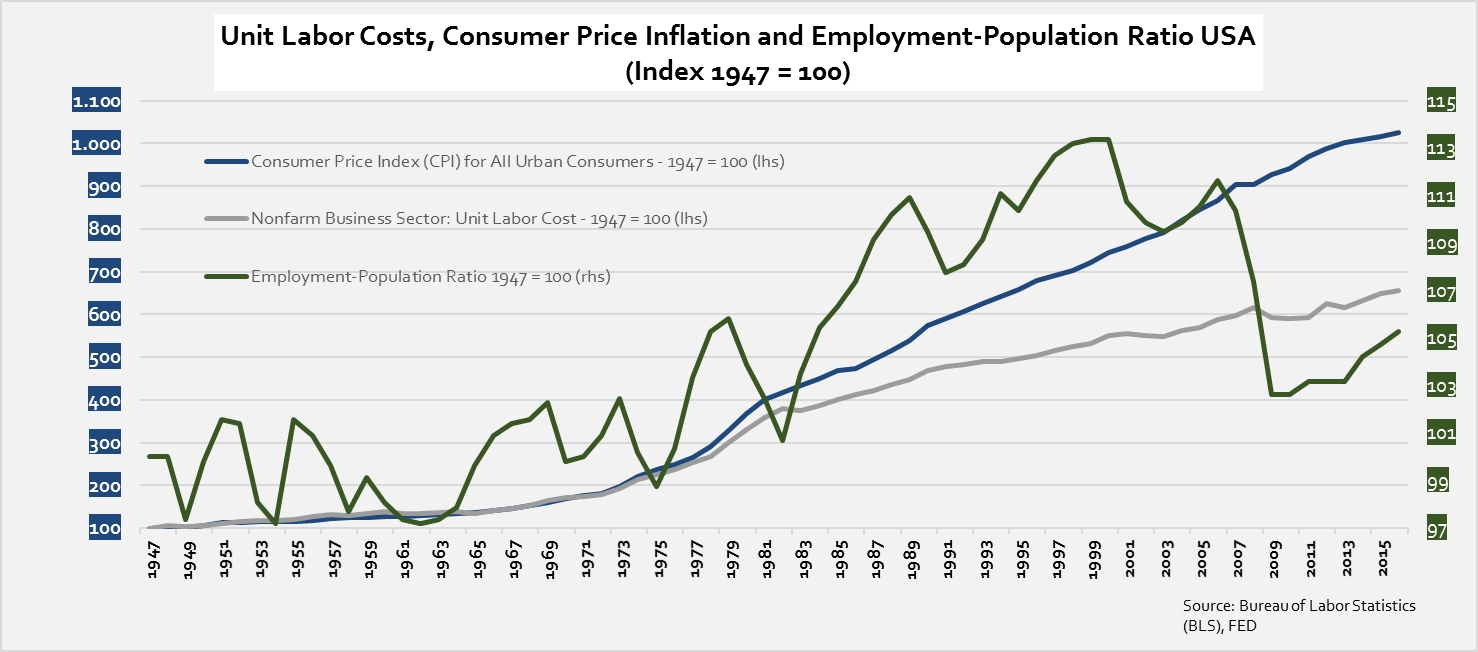

- Der Anstieg des Verhältnisses von arbeitender Bevölkerung zur Gesamtbevölkerung

- Die übermäßige Ausweitung der Geldmenge und der Kreditvergabe

Die Globalisierung und der Zusammenschluss von Firmen zu großen internationalen Konzernen dürfte deren Marktmacht in verschiedenen Teilsegmenten gestärkt und den Preiswettbewerb geschwächt haben. Besonders deutlich wird diese Marktmacht heute bei Technologieunternehmen wie Google, Facebook und Amazon. Diese Quasi-Monopole oder Oligopole können die Preise stärker diktieren als es in einem nichtmonopolistischen Segment der Fall ist. Die Monopolisierung des Güterangebots dürfte auch tatsächlich einen gewissen Einfluss auf den überproportionalen Anstieg der Verbraucherpreise gehabt haben, so wie es auch Karl Marx in seinem „Kapital“ vorausgesagt hatte.

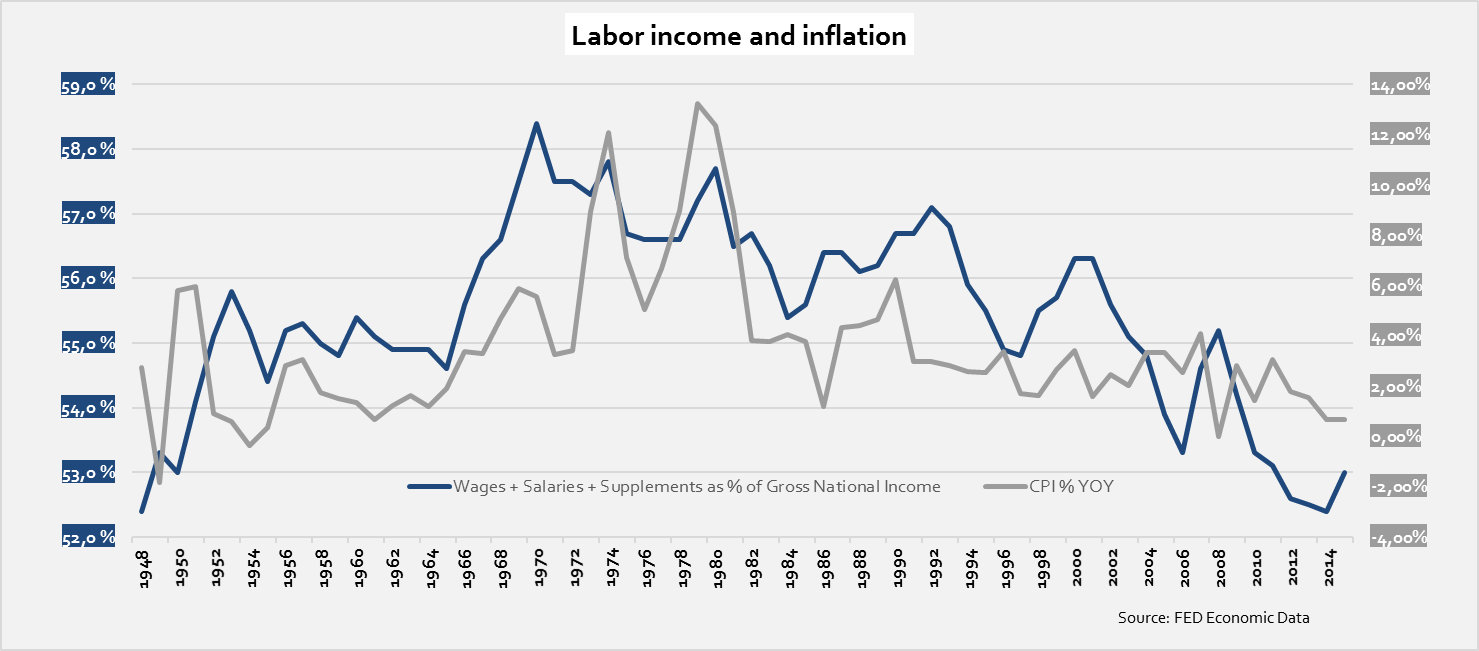

Der Anstieg des Verhältnisses von arbeitender Bevölkerung zur Gesamtbevölkerung dürfte zu einer größeren Konkurrenz unter den Lohnempfängern geführt haben und in der Konsequenz einem schwächeren Anstieg der Lohnpreise:

Und in der Tat lässt sich mit diesem demografischen Faktor – u.a. den Baby-Boomern – und Alvin Hansens „Secular Stagnation“ Theorie die schwache Lohnpreisinflation teilweise erklären. Der Rückgang dieser Kennzahl ab dem Jahr 2000 dürfte auch durch den Eintritt Chinas in die Welthandelsorganisation WTO im Jahr 2001 ein Stückweit aufgefangen worden sein.

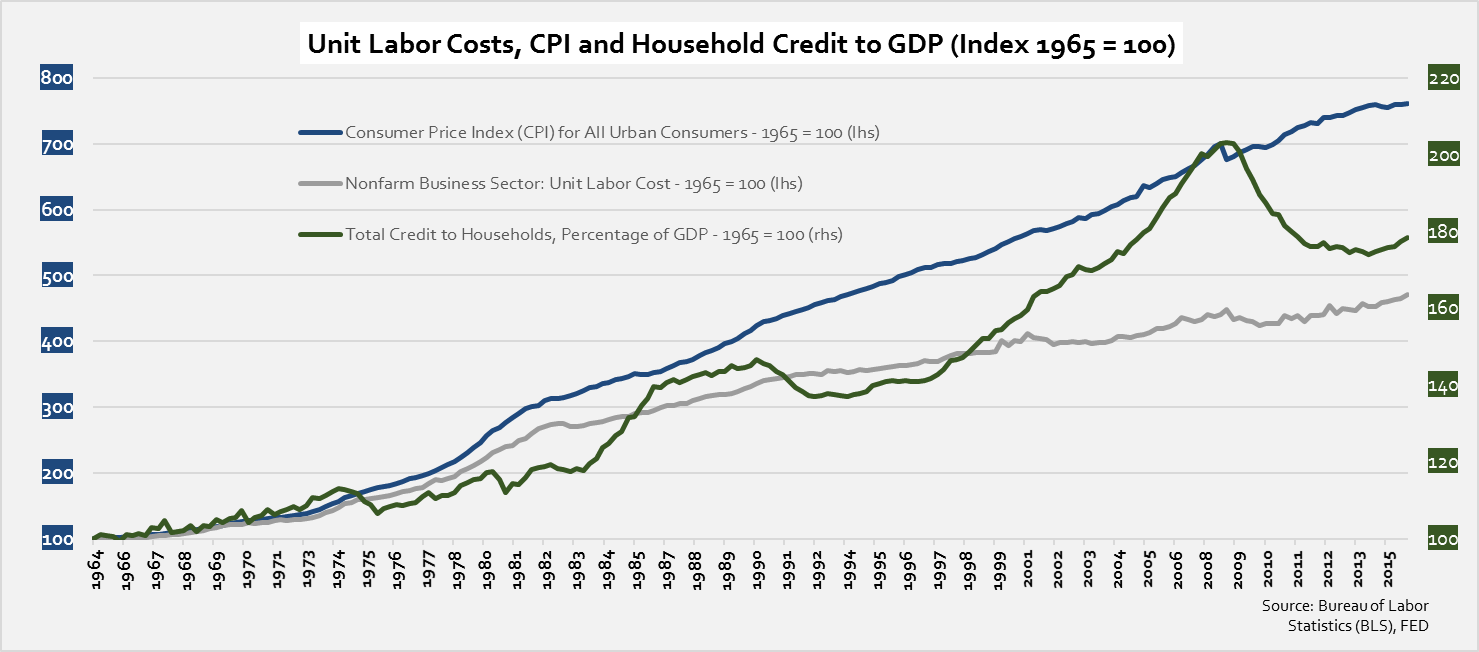

Nichtsdestotrotz: Den weitaus größten Beitrag in der Erklärung des Unterschieds von Verbraucher- und Lohnpreisen schreiben wir unserem überelastischen Geldsystem zu. Wie in den vorigen Beiträgen bereits beschrieben, hob US-Präsident Richard Nixon im Jahr 1971 die internationale Gold-Konvertierbarkeit des US-Dollars auf. Das internationale Bretton-Woods Geldfinanzsystem war damit am Ende. Zusammen mit den Deregulierungsmaßnahmen der Reagan- und Clinton-Ära wurde so die Basis für eine nahezu ungebremste Kreditvergabe durch die Geschäftsbanken geschaffen. Es ist aus unserer Sicht kein Zufall, dass sich die Schere zwischen Verbraucher- und Lohnpreisen genau zu Anfang der 1970er-Jahre öffnete und sich besonders in den 1980er- und 1990er-Jahren weiter spreizte:

Wie wir im letzten Kapitel gezeigt haben, wird die Güterpreisinflation zu einem nicht unbedeutenden Teil auch durch die zusätzliche Kreditvergabe erklärt.

Die zusätzliche Kreditvergabe war ein wichtiger Treiber für den Verbraucherpreisanstieg (CPI), für den die Arbeiter und Angestellten keinen entsprechenden Ausgleich in Form höherer Löhne und Gehälter erhielten. Die relativ niedrigeren Lohnpreise waren wiederum ein Grund für den Anstieg der Kreditvergabe. Konsumenten wollten ihren inflationsbedingten Kaufkraftverlust durch Kreditaufnahme kompensieren. Die Kreditvergabe und der relativ stärkere Anstieg der Verbraucherpreise wirkten daher reziprok selbstverstärkend. Der parallel dazu erfolgte Anstieg der Vermögenspreise dürfte die Kreditaufnahme erleichtert haben, da die Vermögen – in vielen Fällen Immobilien – auch als Kreditsicherheiten dienten.

Der Unterschied zwischen den Verbraucherpreisen und den Lohnpreisen erklärt, warum der relative Lohnanteil abfiel und der Anteil der Unternehmensgewinne an der Wirtschaftsleistung so stark angestiegen ist. Die steigenden Verbraucherpreise (CPI) flossen überproportional den Unternehmen zu und förderten deren Gewinne. Zum Anstieg der Unternehmensgewinne haben auch andere Faktoren beigetragen. Ohne die exzessive Kreditvergabe der Geschäftsbanken hätte der fehlende Inflationsausgleich bei den Löhnen aber zeitnah wieder zu einer deflationären Entwicklung der Verbraucherpreise geführt. Die Unternehmensgewinne wären in der Folge wieder gefallen.

Nur durch die Kreditaufnahme war es den Konsumenten möglich den durch niedrigere Löhne bedingten Kaufkraftverlust auszugleichen. Die Verbraucherpreise und damit auch die Unternehmensgewinne wurden durch die Schuldenaufnahme über lange Zeit „künstlich hochgehalten“.

Angebotsorientierte Wirtschaftspolitik und Konjunktur

Begünstigt wurden die Unternehmensgewinne und geringen Lohnpreise auch durch die in vielen Ländern seit den 1980er-Jahren verfolgte angebotsorientierte Wirtschaftspolitik. Sie war eine Antwort auf die mächtige Stellung der Gewerkschaften und den hohen Anteil der Löhne an der Wirtschaftsleistung. Sie war aber vor allem auch eine Reaktion auf die hohe Verbraucherpreisinflation Mitte der 1970er-Jahre. Wie wir weiter oben gezeigt haben, verhalf US-Präsident Nixon den Geschäftsbanken durch die Aufhebung der Gold-Konvertierbarkeit des US-Dollars zu einer Ausweitung der Kreditvergabe. Die Verbraucherpreisinflation seit Mitte der 1970er-Jahre wäre ohne diese Maßnahme höchstwahrscheinlich geringer ausgefallen. Etwas zynisch könnte man behaupten, dass der Republikaner Nixon half, die Verbraucherpreisinflation anzuheizen, die dem Republikaner Reagan später die Rechtfertigung lieferte, seine angebotsorientierte Wirtschaftspolitik umzusetzen.

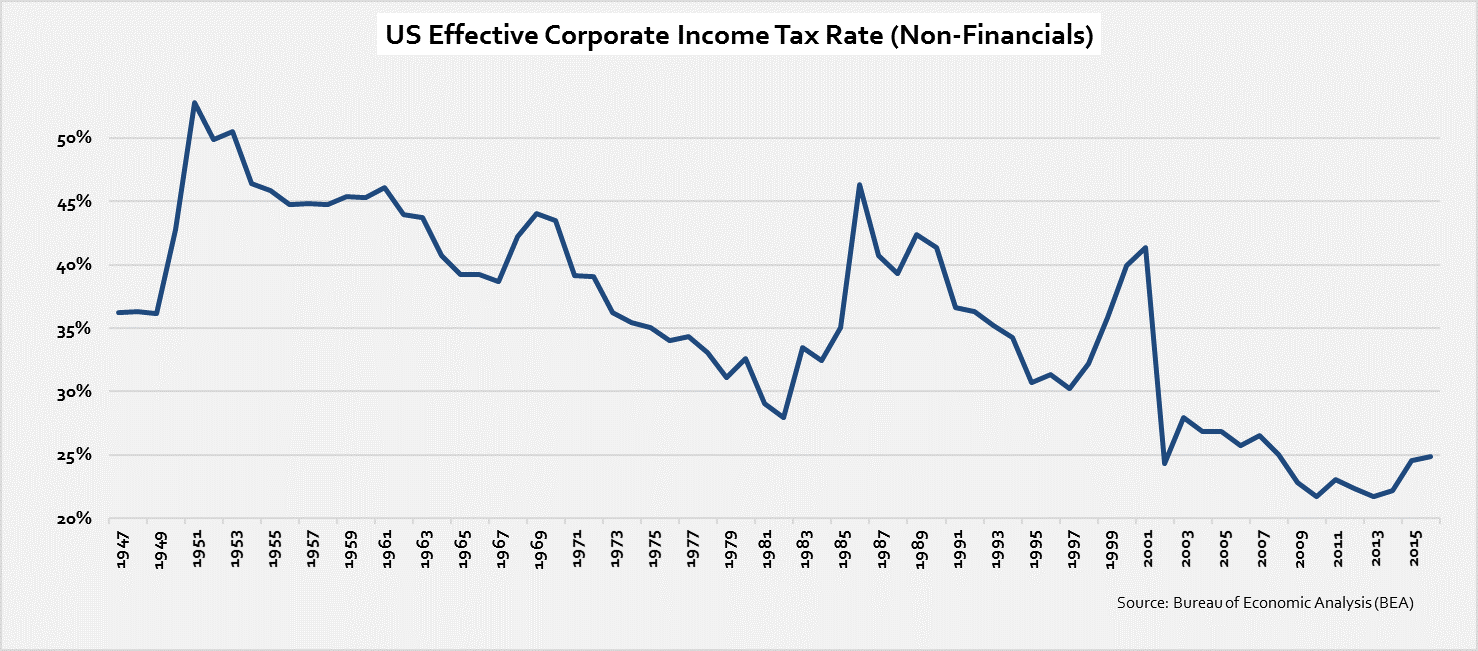

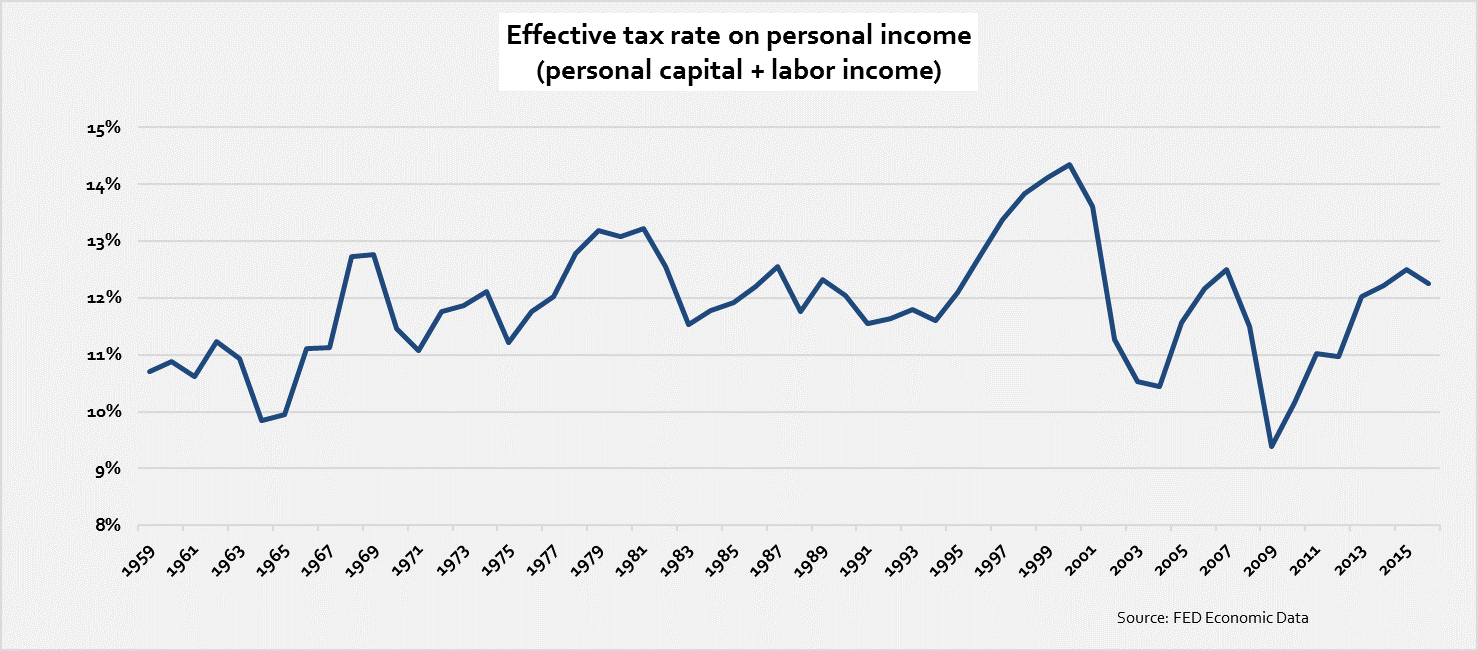

Viele bürokratische Hürden und steuerungspolitische Restriktionen wurden gelockert oder abgeschafft. Gewerkschaften wurden entmachtet und der Arbeitsmarkt flexibilisiert. Zudem wurden die Unternehmenssteuern gesenkt, während die Steuern auf Haushaltseinkommen nahezu unverändert blieben:

Stichwort Steuern: Zwar wird immer wieder behauptet, dass der Staat die oberen Einkommen über eine progessive Lohn- und Einkommenssteuer bereits übermäßig belastet. Dabei werden aber die anderen, insbesondere indirekten Steuern (Umsatzsteuer, Verbrauchssteuern, etc.), die in Deutschland rund die Hälfte des gesamten Steueraufkommens ausmachen, nicht berücksichtigt. Bezieht man alle Steuern in die Betrachtung mit ein, kommt man zum Schluss, dass die oberen Einkommensklassen eher regressiv als progressiv besteuert werden, tendenziell also im Verhältnis zu ihrem Einkommen weniger Steuern bezahlen als die unteren und mittleren Einkommensklassen. Dies bestätigt am Beispiel Deutschlands auch die vor kurzem veröffentlichte Studie des DIW (hier).

Zurück zur angebotsorientierten Wirtschaftspolitik: Durch die Flexibilisierung des Arbeitsmarktes wurde die Verhandlungsmacht der Gewerkschaften geschwächt, die Kündigungsrechte der Arbeitnehmer beschnitten und staatliche Zusatzleistungen gekürzt. Es entstanden prekäre Arbeitsverhältnisse und die Löhne sanken, speziell bei unteren Einkommensschichten. Verstärkt wurde dieser Effekt noch durch die Globalisierung, den technologischen Wandel und die Minderbesteuerung von Kapital. Maschinen, die kaum einer Steuerpflicht unterliegen, übernahmen zunehmend die Arbeit von Menschen. IT-Technologien, wie beispielsweise die Smartphone Apps von Uber und AirBnB, krempeln das Taxigewerbe und die Hotelerie um, lösen Einkommens-stabilisierende Strukturen auf und drücken die Löhne und Gehälter der dort Beschäftigten.

Diese Maßnahmen schwächten die Nachfrageseite und waren dafür mitverantwortlich, dass die Lohnpreisinflation hinter den Verbraucherpreisen zurückblieb.

Dieses angebotsorientierte Denken stellt auch heute noch das weltweit herrschende Dogma in der wirtschaftlichen Lehre und Praxis dar. Wir sind eben doch „Sklaven“ eines längst verstorbenen Ökonomen, wie Keynes zutreffend feststellte: “Practical men who believe themselves to be quite exempt from any intellectual influence, are usually the slaves of some defunct economist. Madmen in authority, who hear voices in the air, are distilling their frenzy from some academic scribbler of a few years back”. In diesem Sinne hören wir heute wohl immer noch die Stimmen von Milton Friedman und seiner marktliberalen und angebotsorientierten Philosophie.

Um uns zu wiederholen: Die hier gezeigten Grafiken und getroffenen Aussagen beziehen sich zwar auf die USA, sind aber exemplarisch und gelten auch für viele andere Länder der Welt. Mag die angebotsorientierte Wirtschaftspolitik in den 1970er- und 1980er-Jahren noch gerechtfertigt gewesen sein, so trägt sie heute in einem Umfeld einer systemischen Nachfrageschwäche nur zu einer weiteren Schwächung des Wirtschaftswachstums bei. Sie trägt auch zu einem weiteren Anschwellen der Sparschwemme und einem Anstieg der Ungleichheit bei. Denn diese Politik fördert die Kapitaleinkommen der Vermögenden, während sie die Lohneinkommen der mittleren und unteren sozialen Schichten schwächt.

Die Rolle des Staates: Fazit

Nicht nur haben die Regierungen mit der Liberalisierung der Finanzmärkte ein Geldsystem geschaffen, das es den Geschäftsbanken ermöglicht, nahezu unbegrenzt Geld und Kredit zu erzeugen und damit die Inflation von Vermögens- und Verbraucherpreisen anzuheizen. Die angebotsorientierte Wirtschaftspolitik der Regierungen hat auch die Verhandlungsmacht der Arbeitnehmerseite geschwächt und so zu einer niedrigeren Lohnpreisentwicklung beigetragen. Die Kapitaleinkommen und die Sparschwemme stiegen in der Folge an und die relativen Arbeitseinkommen sanken.

Doch anstatt das Ungleichgewicht durch eine entsprechende Fiskal- und Steuerpolitik auszugleichen und die Sparschwemme abzuschöpfen, überlassen die Regierungen die Verantwortung den Zentralbanken oder kritisieren diese gar noch für die „Enteignung des Sparers“. Fiskalpolitik ist aber nicht die Aufgabe der Zentralbanken. Es ist die Aufgabe der Regierungen, eine ökonomisch sinnvolle und an die Situation angepasste Steuer-, Verteilungs- und Investitionspolitik umzusetzen, anstatt dogmatisch an einer früher vielleicht nützlichen, heute aber schädlichen Wirtschaftspolitik festzuhalten. Eine gute Fiskalpolitik hat nicht nur direkte Auswirkungen auf die Güternachfrage und die langfristigen Renditen einer Volkswirtschaft, sondern stärkt darüber hinaus auch das Finanzsystem und die nachhaltige Versorgung der Volkswirtschaft mit Krediten.

Und eine gute Wirtschaftspolitik berücksichtigt an allererster Stelle die elementarste aller volkswirtschaftlichen Erkenntnisse:

Die Volkswirtschaft und die mit ihr verbundene Finanzwirtschaft ist ein Kreislaufsystem. Die Zirkulation dieses Kreislaufsystems ist momentan durch die von uns in dieser Beitragsserie aufgezeigten Ungleichgewichte gestört. Diese Ungleichgewichte kann nur der Staat abbauen, indem er ein stabiles Geldsystem gewährleistet und zwischen den Wirtschaftssektoren – Haushalten und Unternehmen und innerhalb dieser zwischen „arm“ und „reich“ – einen Ausgleich schafft. Einzelne Wirtschaftssektoren und Einkommensklassen dauerhaft gegenüber anderen zu bevorzugen, ist nicht nur sozialpolitischer Sprengstoff, sondern auch wirtschaftspolitisch unvernünftig.

Die gesamte Beitragsserie können Sie hier als PDF-Dokument herunterladen: Ungleichgewichte und die Finanzkrise